استراتژی معاملاتی پرایس اکشن چیست؟

در بروکر فارکس؛ یک روش نظاممند برای خرید و فروش داراییهای مختلف وجود دارد. یک استراتژی اصولی شامل اهداف، روش تحلیل، قوانین معاملاتی و سیستم بازخوردگیری مشخص و شفاف است. به مطالعه حرکت قیمت بر روی نمودار، بدون استفاده از اندیکاتورها و صرفا با کمک الگوهای قیمتی مشخص، تحلیل میگویند. حال برای پاسخ به این سوال مهم که «استراتژی پرایس اکشن چیست و چقدر در عملکرد ما موثر است؟»، باید با مبانی تحلیل پرایس اکشن و الگوها و استراتژیهای پرکاربرد آن آشنایی لازم را به دست آورد.

شناخت کندل

حداقل سرمایه برای کپی ترید چقدر است؟ این عدد را باید با کندل محاسبه کنیم. برای شروع کار با پرایس اکشن ابتدا باید اجزای یک شمع یا کندل را بشناسیم تا به بررسی الگوهای پرایس اکشن بپردازیم. مطابق تصویر زیر، یک کندل از چهار بخش اصلی قیمت اولین معامله (Open)، قیمت آخرین معامله (Close)، پایینترین قیمت (Low) و بالاترین قیمت (High) تشکیل میشود. حد فاصل بین Open و Close، بدنه شمع را شکل میدهد و به فاصله High یا Low تا بدنه، سایه کندل گفته میشود.

یکی از روشهای بررسی کندلها، استفاده از نمودار قیمتی بخش ایزی چارت در سامانه ایزی تریدر نسخه جدید (اربیس) است. برای ورود به این سامانه، میتوانید بر روی لینکهای زیر کلیک کنید.

انواع استراتژیهای معاملاتی پرایس اکشن

۱- استراتژیهای مبتنی بر الگوهای شمعی

کندل پین بار

پین بار یکی از الگوهای مهم پرایس اکشن است. کندل شکل گرفته در این الگو معمولا بلند اما بدنه کوتاهی دارد. این الگو میتواند هم در جهت روند اصلی و هم در خلاف جهت روند شکل بگیرد. شکل ظاهری پین بار به این صورت است که کندل به خطوط حمایت و مقاومت نفوذ کرده اما قیمت در آن سطح نمانده و برگشته است. این موضوع نشان میدهد که کندل و حجم عرضه یا تقاضا، قدرت کافی برای شکست را نداشته است.

کندل برگشتی

الگوی کندل برگشتی یک استراتژی پرایس اکشن پرکاربرد دیگر است. در این الگو به دنبال کندلی هستیم که به ما از بازگشت روند بازار خبر میدهد. این کندلها در خلاف جهت روند اصلی شکل میگیرند. برای درک بهتر فرض کنید در یک روند نزولی قرار داریم. در این حالت، یک کندل صعودی که دارای Low ای پایینتر از Low کندل قبل خود بوده اما بالای Low کندل قبلی بسته شده است، میتواند نشانهای از بازگشت روند باشد. همچنین اگر در یک روند صعودی باشیم یک کندل نزولی با High بالاتر از High کندل قبلی خود و low ای در زیر High کندل قبل، نشان از برگشت روند دارد.

سه کندل برگشتی

الگوی سه کندل برگشتی در انتهای یک روند تشکیل میشود و نشان از بازگشت آن دارد. این استراتژی معاملاتی پرایس اکشن با احتمال بیشتری نسبت به الگوی قبلی، تغییر روند را اعلام میکند و میزان آن کمتر است.

استراتژی سه کندل برگشتی در انتهای یک روند صعودی

استراتژی سه کندل برگشتی در انتهای یک روند نزولی

کندل اینساید بار و اوت ساید بار در پرایس اکشن

اینساید بار کندلی است که نسبت به کندل قبل از خود کوچکتر است. هنگام تشکیل کندل اینساید بار بازار در حالت تصمیمگیری قرار دارد و اغلب پس از شکلگیری این کندل یک پولبک یا به طور کل یک تغییر روند اتفاق میافتد.

اما کندل اوت ساید بار زمانی شکل میگیرد که بازار تصمیم خود را برای حرکت به یک سمت گرفته است. این شمع نسبت به شمع قبلی خود کاملا بزرگتر و همینطور به طور کامل آن را میپوشاند ولی اگر کندل اوت ساید بار در وسط دامنه معاملاتی شکل گیرد نشاندهنده آن است که قدرت هر دو طرف خریدار و فروشنده زیاد است و این دو در یک کشمکش برای تعیین جهت قیمت هستند. در این صورت باید منتظر کندل بعد ماند تا مشاهده کنیم قیمت به کدام سمت میرود.

پولبک با سه کندل

این الگو مطابق تصویر زیر شکل میگیرد. پس از اصلاح یک روند صعودی یا نزولی، انتظار داریم این حرکتی که در خلاف جهت روند اصلی ایجاد شده است، یک پولبک باشد و پس از آن قیمت به روند اصلی خود بازگردد. در این استراتژی پرایس اکشن، ابتدا یک کندل در جهت روند اصلی شکل میگیرد و پس از آن سه کندل در خلاف جهت روند ایجاد میشود.

کف و سقف دوقلو

در بعضی مواقع قیمت به سطحی میرسد و پس از آن شروع به اصلاح میکند. سپس پولبک را تکمیل کرده و دوباره به همان سطح اولیه برمیگردد. در گام بعد، قیمت ناتوان از شکست سطح اول و ایجاد سقف یا کف جدید است و برای مرتبه دوم از آن سطح پس زده میشود. در این صورت یک کف یا سقف دوقلو شکل گرفته و احتمال تغییر روند قیمت بسیار زیاد خواهد بود. برای معامله طبق این استراتژی، بهتر است منتظر بمانیم تا حمایت یا مقاومتی که در پولبک اول ساخته شده است نیز شکسته شود و با اطمینان بیشتری وارد موقعیت معاملاتی شویم.

۲- استراتژیهای مبتنی بر روند

استراتژی معامله با خطوط روند

به صورت کلی قیمت بازار در سه روند صعودی، نزولی و خنثی قرار میگیرد. معامله با استراتژی خطوط روند، در روندهای صعودی و نزولی انجام میشود. اگر سقف و کفهای متوالی قیمت از یکدیگر بالاتر باشند، روند اصلی قیمت صعودی است. همچنین در صورتی که قیمت به صورت متوالی، قلهها و درههای پایینتر ثبت کند، روند نزولی خواهد بود. خط روند از به هم پیوستن حداقل دو نقطه چرخش قیمتی ایجاد میگردد.

در این استراتژی پرایس اکشن، میتوانید پس از رسیدن قیمت به نقاط حمایتی، وارد معامله در جهت روند شوید و در هنگام نزدیک شدن به خط روند مقاومتی، از معامله خارج شوید. همچنین یکی دیگر از روشهای این استراتژی، معامله در هنگام است. در این حالت، پس از شکست یک خط روند به کمک تاییدیههای مختلفی مانند الگوهای شمعی، میتوانید به یک موقعیت معاملاتی ورود کنید.

کانالهای قیمتی

در این استراتژی مشابه روش قبلی، میتوانید در نقاط حمایتی سهام را خریداری کنید و در نقاط مقاومت قیمت به فروش برسانید. همچنین با استفاده از تاییدیههایی همچون تکمیل پولبک و الگوهای شمعی بازگشتی، میتوانید پس از شکست کانالها نیز از فرصتهای معاملاتی استفاده کنید.

تشکیل کانال صعودی در نمودار قیمتی

۳- استراتژیهای مبتنی بر سطوح عرضه و تقاضا

معامله در رنجهای قیمتی

نوسان سهم در یک رنج قیمتی میان دو سطح عرضه و تقاضا

استراتژی شکست مقاومت یا حمایت

شکست یک سطح عرضه و تکمیل حرکت پولبک به آن

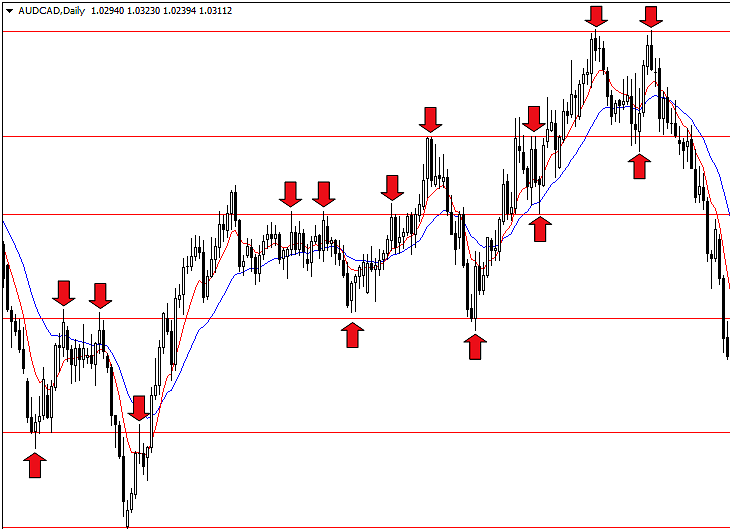

مثال کاربردی از معامله با استراتژی پرایس اکشن

در مثال زیر با بهکارگیری ترکیبی از استراتژی های پرایس اکشن، نمونهای از یک فرصت معاملاتی قابل مشاهده است. در این مثال علاوه بر استراتژی شکست سطح عرضه، از خط روند و الگوهای کندلی نیز به عنوان تاییدیه استفاده گردیده است.

۱- این سهم پیش از شکست سطح عرضه، در یک رنج قیمتی نوسان میکرد. سپس با برخورد به سطح تقاضا، یک روند صعودی در تایم فریم پایینتر تشکیل شد.

۲- قیمت با حرکت در یک روند صعودی موفق به شکست مقاومت رنج میشود.

۳- در مرحله بعدی، قیمت سهم به سطح عرضه شکستهشده پولبک میزند.

۴- با تشکیل یک الگوی کندلی پین بار و همچنین برخورد به خط روند صعودی به صورت همزمان، میتوان تاییدیه تکمیل پولبک و تشکیل یک روند صعودی در تایم فریم اصلی را دریافت کرد.

۵- در نهایت با استفاده از این استراتژی ترکیبی، میتوانید وارد یک معامله خرید شوید و نقطه خروج خود را در سطح عرضه بعدی تعیین کنید.

سوالات متداول

کدام استراتژی پرایس اکشن برای من مناسب است؟

به صورت کلی نمیتوان یک الگوی خاص را به عنوان بهترین استراتژی معاملاتی پرایس اکشن در نظر گرفت. این امکان وجود دارد که متناسب با سیستم معاملاتی هر شخص، یک یا ترکیبی از استراتژیها نتیجه بهتری را رقم بزند دانستن این نکته که کدام بروکر حساب سنتی دارد نیز شاید در انتخاب استراتژی شما تاثیرگذار باشد..

تفاوت خط روند با کانال قیمتی چیست؟

خط روند از اتصال حداقل دو قله یا دره متوالی به یکدیگر به وجود میآید و از میان حمایت یا مقاومت، صرفا یکی از آنها را مشخص میکند. در صورتی که کانالهای قیمتی هم سقف (مقاومت) و هم کف (حمایت) یک روند را مشخص میکند. همچنین کانالها از یک خط روند میانی نیز برخوردارند که هر دو نقش حمایتی و مقاومتی را برای قیمت ایفا میکند.

برای دستیابی به نتایج مطلوب، در کنار استفاده از استراتژی معاملاتی مناسب، چه موارد دیگری باید رعایت شوند؟

برای افزایش احتمال کسب بازده حاصل فعالیتهای معاملاتی، باید علاوه بر تدوین سیستم معاملاتی جامع و پیادهسازی اصول مدیریت سرمایه، مواردی همچون داشتن صبر و انضباط شخصی و همچنین تسلط بر احساسات در فرایند معاملهگری نقش بسیار پررنگی خواهد داشت.

آیا شما به دنبال کسب اطلاعات بیشتر در مورد "بررسی استراتژیهای معاملاتی پرایس اکشن" هستید؟ با کلیک بر روی اقتصادی, کسب و کار ایرانی، اگر به دنبال مطالب جالب و آموزنده هستید، ممکن است در این موضوع، مطالب مفید دیگری هم وجود داشته باشد. برای کشف آن ها، به دنبال دسته بندی های مرتبط بگردید. همچنین، ممکن است در این دسته بندی، سریال ها، فیلم ها، کتاب ها و مقالات مفیدی نیز برای شما قرار داشته باشند. بنابراین، همین حالا برای کشف دنیای جذاب و گسترده ی محتواهای مرتبط با "بررسی استراتژیهای معاملاتی پرایس اکشن"، کلیک کنید.